浪費家ナッツ(@rouhi_nats)です。おはようございます。

バンガード・米国トータル債券市場ETF(BND)より2018年5月分の分配金が入金されました。 続きを読む

浪費家ナッツ(@rouhi_nats)です。おはようございます。

2017年8月1日に始めた「浪費家ナッツの投資日記」ですが、4月末で9ヶ月が経過しました。当初は毎日更新を1つの目標としていましたが、現在は週1,2日ほど休みを入れての更新になっています。それでも9ヶ月経過で290記事となりました。

(本日5月24日時点で308記事、約10ヶ月で300記事到達となりました)

前回6ヶ月経過時点の記録から少し期間が空きましたが、自分の活動記録として7ヶ月~9ヶ月目の記録も残しておきます。

続きを読む

浪費家ナッツ(@rouhi_nats)です。おはようございます。

3月度の配当金受取り記録です。

既に5月だというのに3月末の記録です。まとめるのをすっかり忘れていました・・・。近く4月分もまとめる予定で同じ内容が続いてしまいますが、記録しておきます。

私のリスク資産は、インデックス投資と配当金狙いの個別株式、米国ETFで構成しています。それぞれの目標比率は8:1:1と、大半はインデックス投資につぎ込む予定です。

本記録では、国内株式の配当金、米国ETFの分配金だけではなく、定期預金や個人向け国債の利金、キャンペーン等による入金も合わせています。ただし、広告収入は今のところ含めていません。

続きを読む

浪費家ナッツ(@rouhi_nats)です。おはようございます。

楽天・バンガード・ファンドの4投信、楽天・全世界株式インデックス・ファンド【楽天VT】、楽天・全米株式インデックス・ファンド【楽天VTI】、楽天・新興国株式インデックス・ファンド【楽天VWO】、楽天・米国高配当株式インデックス・ファンド【楽天VYM】の2018年4月度レポートが上がっていましたので簡単にまとめておきたいと思います。

続きを読む

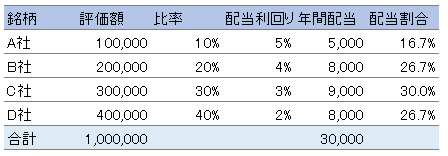

配当ウェイトというものを知りました。

通常、保有株式の評価額で比率を見ていきますが、配当ウェイトは年間配当額で比率を見ていきます。

例)

式にすると

[銘柄X]の配当ウェイト(%) = [銘柄X]の年間配当額÷ポートフォリオの年間配当額

※配当は税込み

面白いですね。こういう形で見るとポートフォリオ内の銘柄が無配転落した時、減配された時、増配された時の影響が分かりやすい。

参考記事

読者登録しているC55さんのブログより。

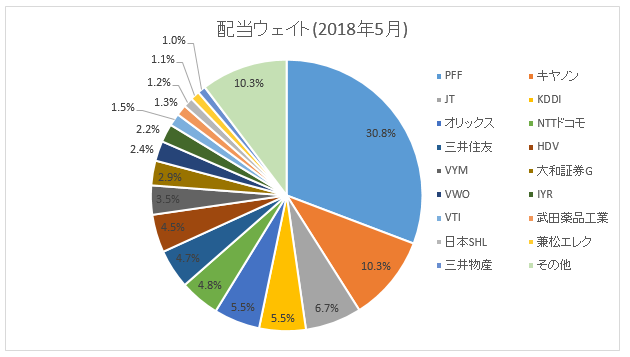

自分のポートフォリオでも配当ウェイトを計算してみました。

米国ETFの配当は1米ドル=110円で計算しています。米国ETFは2017年の実績を使用。国内株式は来期の予想配当、発表がない企業は前期実績です。時間軸がずれていますが、細かいところは気にせず計算しています。

予想外だったのは、1位がPFFだったこと。分配金利回りが高いこと、毎月少しずつ積立てているので上位にいると思っていましたが、30%のウェイトとぶっちぎりで1位です。ETFなので分配金がいきなりゼロになることはないと思いますが、最近は少しずつ減っていますので影響が気になるところです。

また、上位10銘柄合計の配当ウェイトが80%でした。PFFのウェイトも気になりますが、特定の銘柄からの配当・分配金の影響が多いことも分かりました。

(上位10銘柄の配当ウェイトが80%、下位23銘柄の配当ウェイトが20%)

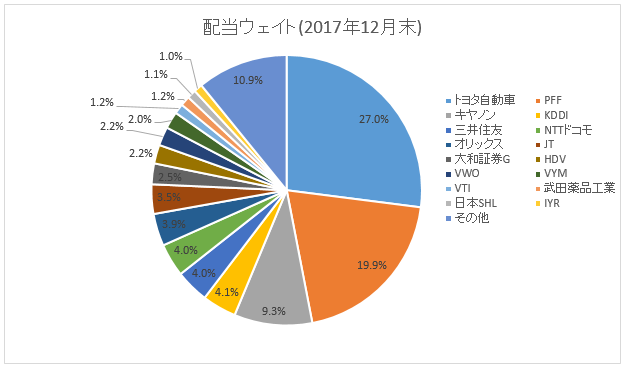

比較のため2017年12月末時点での配当ウェイトを計算してみました。こちらは当時のレート、1米ドル=112.80円で計算しています。(米国ETFの分配金は2016年の実績)

2017年12月末時点の配当ウェイトでは、トヨタ自動車が1位でした。当時は評価金額でもトヨタ自動車が圧倒的だったので、こちらの方が納得感のあるウェイトですね。

2位はPFF、3位キヤノン、4位KDDIでした。現在は保有株数を上積みしたJTが上位に上がっていますが、それ以外は期初からほとんど変動はなさそうです。

当面は現在の購入・積立ルールは変えないでいきます。

将来的にPFFだけに偏った配当ウェイトは調整していきたいのですが、現時点では国内株式への投資は抑えて起きたい、米国ETF定期積立ルールは崩したくないというのが理由のひとつです。

また、配当で見るとPFFへの偏りは懸念事項です。ただ、私のメイン投資はインデックス投資です。その平均リターンを考えればPFFによる影響は格段に減るため、焦らず考えても良さそうというのが2つ目の理由です。

12月の配当ウェイトからトヨタ自動車を消して再計算すると、PFFの配当ウェイトは27.3%になります。つまり現状ルールのまま運用してもPFFの配当ウェイトは+1%/月程度のペースです。これであれば、ゆっくり購入・積立ルールの検討ができると踏んでいることが最後の理由です。

配当ウェイトという管理指標を知りました。配当を重視するのであれば、こういう見方でポートフォリオの状態を確認していくことも大切そうです。自分のポートフォリオ見直しツールとして今後も活用していこうと思います。