浪費家ナッツです。おはようございます。

MSCIジャパン・インデックスとTOPIXの違いについて確認してみました。

MSCIジャパン・インデックスって聞き慣れないですよね?

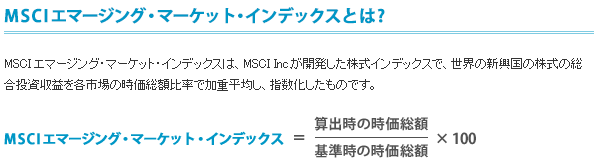

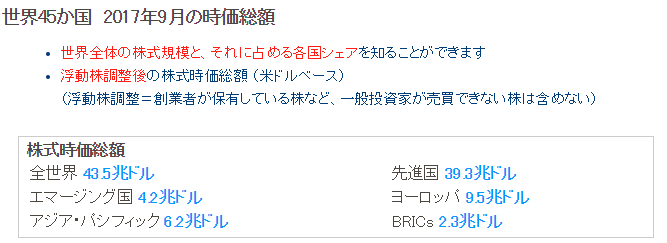

先進国株式を対象としたインデックスというと「MSCIコクサイ」が有名です。ただ、このインデックスには日本は含まれていません。もちろん新興国の株式を対象としたMSCIエマージング・マーケットは、新興国だけです。

日本を対象とするインデックスで有名なものは、TOPIX、日経225、日経JPXあたりです。これらはMSCI社のインデックスではありません。MSCI社から日本がハブられているのか?と思い調べて見たら、ありました「MSCIジャパン・インデックス」。

どういうインデックスなのか、構成銘柄、パフォーマンス、TOPIXとの違いを整理してみました。

2017.11.04 新規投稿

2018.10.21 2018年9月末時点の情報に差替え

MSCIジャパン・インデックスとは?

MSCIジャパン・インデックスは、MSCI社が提供するMSCI全世界インデックス(ACWI)のうち、日本の株式市場を対象としたインデックスです。

日本市場の大型・中型株の322銘柄で構成されており、浮動株調整後の時価総額で日本ほ株式市場の85%をカバーしています。

MSCI社 MSCI Japan Index ファクトシート(2018/09)

日本では、国内株式市場のインデックスとして、日経平均株価やTOPIXが一般的ですが、海外では日本株式市場のインデックスとしてはMSCIジャパン・インデックスがよく使われるようです。

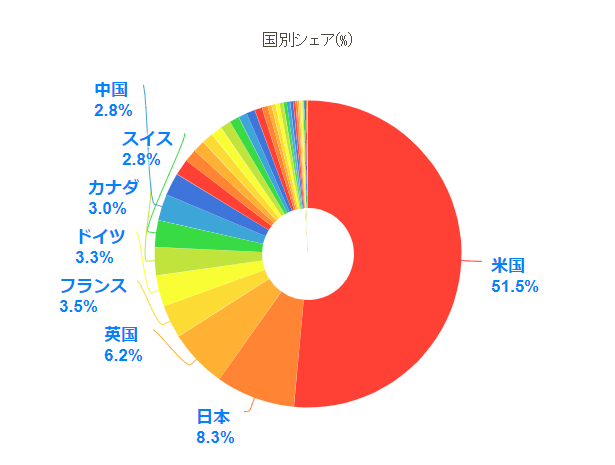

構成銘柄(上位10社)

| 銘柄 | 業種 | 構成割合 |

|---|---|---|

| トヨタ自動車 | 輸送用機器 | 4.01% |

| ソフトバンクG | 情報・通信業 | 2.37% |

| ソニー | 電気機器 | 2.19% |

| 三菱UFJフィナンシャルG | 銀行業 | 2.09% |

| キーエンス | 電気機器 | 1.59% |

| 三井住友FG | 銀行業 | 1.54% |

| 本田技研 | 輸送用機器 | 1.39% |

| KDDI | 情報・通信業 | 1.36% |

| みずほFG | 銀行業 | 1.19% |

| 三菱商事 | 卸売業 | 1.17% |

2018年9月末 iシェアーズMSCIジャパンETF(EWJ) より筆者が再構成

※TOPIXと比較のため、業種を東証33業種区分に差し替えています。

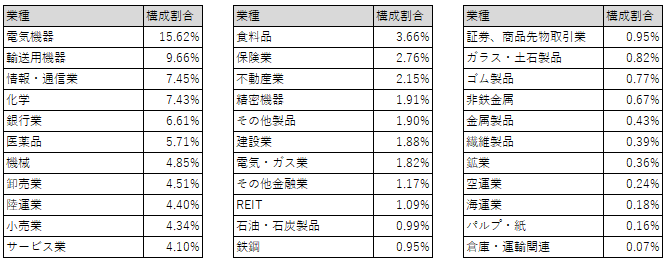

セクター内訳

※TOPIXと比較のため、業種を東証33業種区分に差し替えています。

TOPIXとは?

TOPIX(東証株価指数)とは、東証1部に上場している全銘柄を対象に、浮動株調整後の時価総額を指数化したものです。東証1部の会社数は2,080社、日本株式市場の96%をカバーしています。

TOPIXと日経平均の値動きってどれくらい違うのだろうか?比較してみた

構成銘柄(上位10社)

| 銘柄 | 業種 | 構成割合 |

|---|---|---|

| トヨタ自動車 | 輸送用機器 | 3.32% |

| ソフトバンクG | 情報・通信業 | 1.96% |

| 三菱UFJフィナンシャルG | 銀行業 | 1.88% |

| ソニー | 電気機器 | 1.80% |

| 日本電信電話 | 情報・通信業 | 1.39% |

| 三井住友FG | 銀行業 | 1.31% |

| キーエンス | 電気機器 | 1.24% |

| 本田技研 | 輸送用機器 | 1.19% |

| リクルートHLD | サービス業 | 1.08% |

| KDDI | 情報・通信業 | 1.05% |

2018年9月末時点 iシェアーズ TOPIX ETF(1475)より筆者が再構成

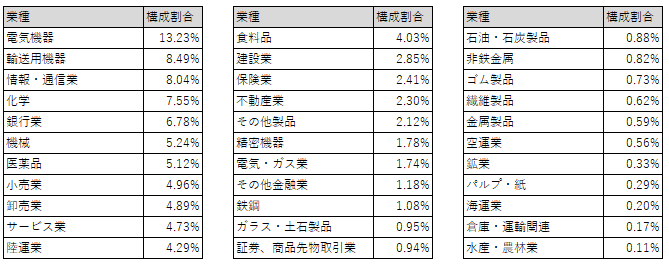

セクター内訳

パフォーマンス比較

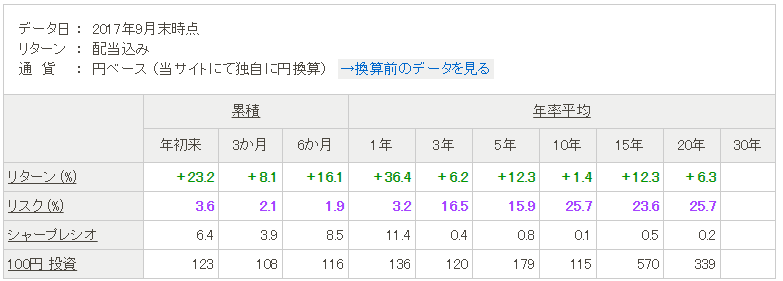

MSCIジャパン・インデックスとTOPIXの過去のパフォーマンスを「わたしのインデックス」サイトより引用させていただきました。共に上記サイトにて独自に円換算した結果となっています。

MSCIジャパン・インデックス

TOPIX

比較

MSCIジャパン・インデックスとTOPIXを比較すると、基本的にはTOPIXの方がリターンが高いですね。さらに、若干ではあるもののリスクも低いです。

MSCIジャパン・インデックスに連動する商品は?

東京証券取引所で買える商品は?

MSCIジャパン・インデックスに連動し、日本で買える銘柄として「上場インデックスファンド日本株式(1544)」というETFがありました。「ありました」と過去形になっているのは、2015年で上場廃止してしまっているためです。残念。

海外ETFで日本から購入できる商品は?

他にMSCIジャパン・インデックスに連動する商品というと、米国ETFになってしまいますがBlackRockの「iシェアーズMSCIジャパンETF(EWJ)」というETFがあります。1単位56.77ドル、経費率0.49%、配当利回り1.72%となっています。(2018年09月末) 3大ネット証券では、SBI証券、楽天証券、マネックス証券全てで取扱があります。

TOPIXに連動する商品は?

東京証券取引所で買える商品は?

TOPIX連動型上場投資信託(1306)をはじめとして、上場インデックスファンドTOPIX(1308)など多くのETFが上場しています。ざっと確認した範囲では、TOPIX連動型上場投資信託(1306)の出来高が圧倒的に多いようです。ETFを購入するのであれば、出来高には注意したいところです。出来高が少ないと、基準価格との乖離が大きくなってしまうデメリットがあります。

投資信託は?

TOPIXに連動する投資信託も多数あります。正直どれを選べば良いのか分からないくらいです。でもTOPIXに連動する投資信託を購入するのであれば、金融庁お墨付きの「つみたてNISA」対象商品から選ぶのが良いのではないでしょうか?

投資信託の積立で人気の商品はどれ?(国内株式 / TOPIX編)

まとめ

この記事を書いた理由は、「つみたてNISA」対象商品を調べていく中で、先進国はMSCIコクサイ(日本除く)、新興国はMSCIエマージング・マーケットというインデックスがあるのに、なぜ日本の株式市場の指標でMSCI社のインデックスが採用されていないのか?疑問に思ったからでした。

今回は、日本の株式市場の指標代表としてTOPIXとMSCIジャパン・インデックスとを比較してみましたが、両者を比べてすぐ分かるように、購入しやすいのはTOPIXに連動する投資信託、パフォーマンスが良いのもTOPIXでした。

全世界の株式市場に分散投資する場合、1商品でやりくりできれば簡単に済みますが、このパフォーマンス・リスクの違いを見ると、日本だけはTOPIXでも良いと思えてきました。

また、今回は代表としてTOPIXで比較しましたが、日経平均やJPX400についても比較してみたいですね。後は、全世界の株式市場を対象とする「MSCI ACWI」と「FTSE All World」の比較もできたらと考えています。

関連記事

日本の株式市場を代表するインデックスといったらTOPIXと日経平均。値動きを比較してみました。

米国代表インデックスと先進国のインデックス値動きに違いはあるのか?比較してみました。

投資者にとって投資魅力の高い会社で構成されるJPX日経400インデックスは優れているのか?