浪費家ナッツ(@rouhi_nats)です。おはようございます。

2018年8月末時点の米国ETF運用状況記録です。

今年の秋は例年よりも暑いという話だったと思いますが、比較的過ごしやすい日々が続いていますね。ホント予報なんてあてにならない。だからこそ日頃からできる備えはしておきたいですね。

さて、私はリスク資産を投資信託で構成するインデックス投資、配当金狙いの国内株式投資、米国株式・ETF投資の3つに分けて運用しています。

メインはインデックス投資ですが、飽きないように少しだけ配当金狙いの投資をしています。月々少しでも配当があると気分が違ってくるから不思議ですよね~。

運用目標

米国ETF投資では、配当利回り4%以上(税引き前)を目標としています。

(円ベース・取得金額基準)

現状、米国ETFは今のところ全てNISA口座で保有しています。NISA口座で米国ETFを購入すると手数料が無料になる(SBI証券の場合)他、配当金への税金が外国源泉徴収税の10%のみに出来ます。

つまり税引き後では、配当利回り3.6%が目標になります。

運用状況(2018年8月末)

ポートフォリオ組入候補

米国ETF投資のポートフォリオは次の銘柄で構成しています。軸にしている銘柄は「iシェアーズ米国優先株ETF(PFF)」です。

構成銘柄

・【VYM】バンガード・米国高配当株式ETF

・【HDV】iシェアーズ・コア米国高配当株ETF

・【IYR】iシェアーズ米国不動産ETF

・【VTI】バンガード・トータル・ストック・マーケットETF

・【VEA】バンガード・FTSE先進国市場(除く米国)ETF

・【VWO】バンガード・FTSE・エマージング・マーケッツETF

・【BND】バンガード・米国トータル債券市場ETF

購入したもの

【PFF】iシェアーズ米国優先株ETF

【VYM】バンガード・米国高配当株式ETF

【VTI】バンガード・トータル・ストック・マーケットETF

8月の購入銘柄は、PFF、VYM、VTIです。

VTIは買おうと考えるたびに価格が上がっているので購入を躊躇してしまうのですが、少しずつ買付しています。

今年に入って新興国株式市場(VWO)が不調ですね。米ドルベースでは投資元本に近づいてきています。代わりにVTIが好調なので合算すれば安定した成績となっています。

最近投資ブログを見ていると暴落に備えたリスク資産の見直し等の話題が増えて来ている気がします。市場が好調な時でも定期的にでてくる話題ではありますが、ここらで少し債券ETFの割合を増やしてみようかなと考えています。

売却したもの

なし

ポートフォリオ

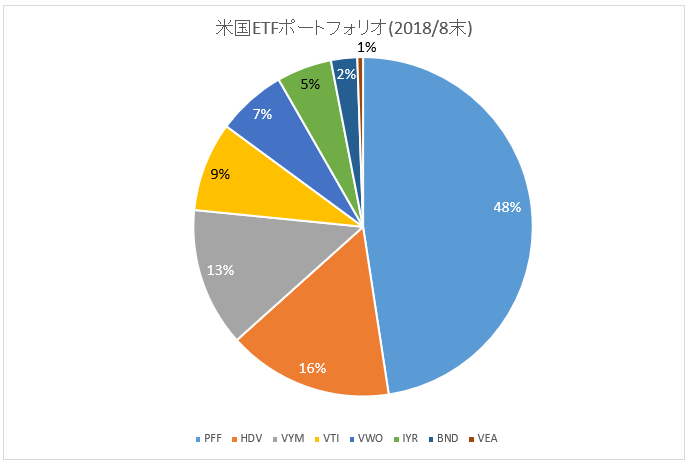

8月末現在のポートフォリオは以下の通りです。PFFだけでなく、VYM、HDVといった高配当ETFの比率が徐々に増えています。

8月末時点の予想分配金利回りは、4.27%(税引き前)。前月比で0.02ポイント減少しています。

※予想分配金利回りは、2017年分配金実績と取得金額を円換算したものから計算しています。

まとめ

新興国市場のVWOと米国市場のVTI、一方の調子が悪くても一方の調子が良いことで思っている以上に安定した結果になっています。とは言え株式市場全体が不調になると今のポートフォリオだと厳しい状況になりそうです。

今後は債券割合を増やした高配当ポートフォリオを検討していこうかと思います。

ちなみに、米国ETF投資の中でみると債券の割合は現状2%と非常に少ないですが、他の投資資産と合わせるとそれなりの債券比率にはなっています。

【高配当】米国ETF運用記録(2018年7月末)

【高配当】米国ETF運用記録(2018年6月末)

【高配当】米国ETF運用記録(2018年5月末)

【高配当】米国ETF運用記録(2018年4月末)

【高配当】米国ETF運用記録(2018年3月末)

【高配当】米国ETF運用記録(2018年2月末)

【高配当】米国ETF運用記録(2018年1月末)

関連記事

SBI証券で米国株/米国ETFを買付けているなら住信SBIネット銀行と連携させてコストダウンを狙っていきたいですね。

HDVの概要です。少数精鋭の高配当銘柄が集められたETFですね。2018年8月現在はディフェンシブセクターが多く含まれているようです。

ウェルスナビはロボ一任で米国ETFの運用をしてくれるサービスです。2月より本家ウェルスナビでは初期投資額が10万円と引下げられ、簡単にお試しできる環境になってきています。